Налоговый маневр в it отрасли – это предложение с помощью которого совершенствуется отрасль ИТ. Заключался маневр в том, чтобы ставка страховых взносов была уменьшена, как и налоговый вычет. Чтобы компания получила эти преимущества, необходимо придерживаться всех рекомендаций. Особенно касаемо источников прибыли, которые влияют на то, будут ли снижены налоги для конкретной компании. Получается, что для одних фирм налог может остаться таким же, тогда как для других он упадет. Именно потому так интересно, как происходит процесс распределения собранных средств. Этот вопрос требует более тщательного изучения.

Что такое налоговый маневр в IT-отрасли

Налоговый маневр для ит это ничто иное, как пакет льгот, что получат IT-компании, работающие на территории РФ и развивающие отрасль своими наработками. Впервые о рассматриваемом проекте, до его воплощения в жизнь, заговорили в рамках беседы с Михаилом Мишустиным. Произошел разговор летом 2022 года (в июне). После этого в дело вмешался В.В. Путин.

Разработкой положения начали заниматься сразу же, потому к 31 июля 2022 года закон был готов. Согласно ему, представителям IT-компаний не грозит никаких рисков. Более того, для них снижается налоговая ставка до такого состояния, что становится одной из самых низких. Действовать изменения начали с первого дня текущего года – 1 января 2022 года. Следует подробнее ознакомиться, какие перемены принес закон.

Что будет с НДС

Налоговый маневр в отрасли IT предусматривает изменение принятого порядка налогообложения. В частности, это касается доходов от программного обеспечения. НДС не нужно будет платить при передаче права на ПО, базы данных и т.п. Главное – наличие лицензии или если при сделке использовался договор на отчуждение исключительного права на ИТ. Начиная с 2022 года, НДС не нужно платить, даже если передаете ПО посредством интернета. Но только при соблюдении некоторых нюансов.

От налогового сбора откажутся, если ПО включили в реестр ПО РФ. Пока в реестре IT есть около 7 тысяч ПО, создающих эту отрасль. Но льготы правительства, касающиеся налогового маневра, заинтересовали людей. Только за последние месяцы в базу включили более 230 ПО.

Для включения в базу данных нужно, чтобы программным обеспечением пользовались в России. Также возможно, чтобы прибыль от применения таких баз данных была получена от иностранных договоров, но в самом ПО не была использована государственная тайна.

Отличительной чертой налогового маневра ИТ является то, что права на ПО должны принадлежать российским гражданам или компаниям, которые не менее чем на 50% состоят из сотрудников родом из РФ. А само ПО принудительно не обновляется или видоизменяется согласно директивам из других стран, поскольку техническую поддержку осуществляют граждане РФ.

Льгота на НДС для ПО и баз данных будет недоступна если платформа занимается рекламой или продажей. В частности, не получат более выгодные условия работы торговые площадки и другие ПО, где есть возможность установить рекламный баннер. То есть, платформа не должна продвигать не только чужие, но и собственные продукты, товары, услуги. Зато рассматриваемая льгота открывает новые возможности для компьютерных игр, систем безопасности, ПО образовательного типа и не только, позволяя сделать налог на IT более доступным.

Что надо знать про страховые взносы

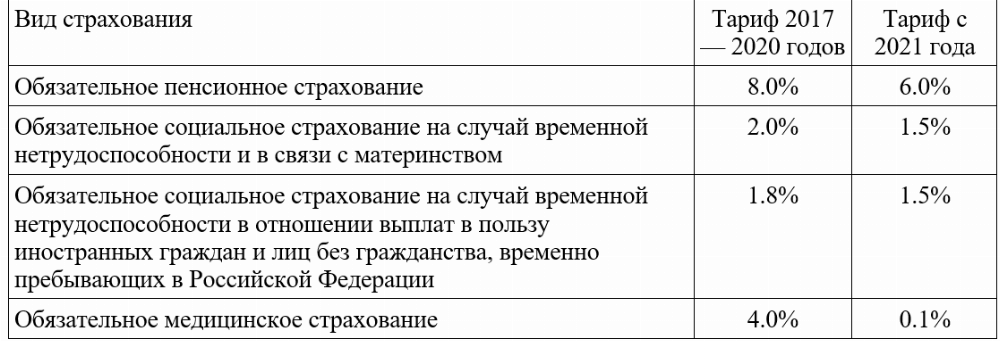

IT-компании, работающие на отечественную отрасль, начиная с 1 января 2022 года, смогут пользоваться видоизменившимися тарифами для страховых взносов. Теперь они будут пониженными, при соблюдении определенных правил, что были обозначены выше. Это правило касается ещё и компаний, занимающихся проектированием и разработкой электронных продуктов, компонентной базы.

До того как закон вступил в силу они платили налоговые взносы по стандартному тарифу, не отличающемуся лояльностью. Сегодня же налоги для it компаний и разработчиков компонентной базы изменились в выгодную сторону, и в 2022 году имеют следующий вид:

Согласно нововведениям, слова президента действительно обрели жизнь, и тариф страховых взносов для IT-фирм упал почти вдвое – с 14% до 7.6%.Хотя следует признать, что получение рассматриваемой льготы имеет некоторые условия, придерживаться которых обязательно. Согласно обновленной системе требований, чтобы получить налоговые послабления в 2022 году, it компании должны:

- работать в сфере информационных технологий;

-

заниматься разработкой виртуальных баз данных или баз данных на носителях, программ для ЭВМ и т.п. вне зависимости от того, какой вид договора был подписан;

-

предоставлять услуги, связанные не только с разработкой программного обеспечения и баз данных, но и их адаптацией, модификацией, когда разработки необходимо подогнать под конкретные ЭВМ;

-

устанавливать, проводить тестирование, сопровождение ПО и баз данных в их использовании на ЭВМ, когда в этом возникает необходимость.

Рассматриваемые критерии не столь важны, поскольку и так предполагают, что эти компании будут пользоваться льготами от государства на уплату налоговых взносов. Маневр по уплате налогов в области ИТ выгоден для таких компаний, поскольку позволяют им оставаться в рамках закона, но при этом не платить слишком высокие налоги. Что автоматически делает их деятельность более выгодной. Хотя есть и определенные требования, чтобы льгота в рамках налогового маневра стала доступной для компании.

В частности, у ИТ фирмы должна быть государственная аккредитация, полученная в виде специализированного документа, подтверждающего, что фирма может работать в отрасли информационных технологий. Также критически важно чтобы у компании было достаточно работников. В среднем штат должен быть укомплектован хотя бы 7 работниками, чтобы отчетный период был засчитан, и компания смогла принять участие в налоговом маневре.

Также при расчете налогового маневра важно учитывать долю дохода организации в рассматриваемой отрасли от её общей прибыли. Так за отчетный период доля дохода it должна составлять, как минимум 90% от всей суммы. Тогда компания может платить налог в рамках налогового маневра it. Прибыль можно получать от всех возможных направлений, что вписываются в рассматриваемую область. Например, от программ или баз данных, что были разработаны компанией, передачи исключительного права на разработанные ПО, от заключения лицензионных договоров и при передаче права удаленного доступа к своим разработкам в области ИТ. Для передачи доступа может быть использован интернет, позволяющий пользоваться новейшими наработками компаний дистанционно.

Компании могут получить льготу, что предлагает налоговый маневр, если они будут разрабатывать, адаптировать и модифицировать программы. А также если специалисты будут устанавливать, тестировать и сопровождать программы, следя за их адекватной работой. Но условия получения возможности воспользоваться пониженными тарифами в 2022 году заметно отличаются от тех, которые действовали совсем недавно, потому новые обстоятельства могут нуждаться в дополнительном уточнении, чтобы налогоплательщики не запутались в нововведениях.

Первое на что нужно обратить внимание – трактовка понятия «программ, разработанных компанией». Дело в том, что раньше в налоговом законодательстве таких пунктов не было, потому налоги в сфере ИТ платили компании которые не разрабатывали собственное ПО, а просто реализовали разработанное другими, в том числе иностранными источниками.

Теперь компании, которые просто реализуют чужие продукты, по сути, продавая их, не смогут претендовать на льготу. В 2022 году это могут сделать только компании-разработчики или те, которые занимаются обслуживанием ПО. А реализаторам налоговый маневр в ИТ оставляет возможность платить по стандартному тарифу. Под льготу не подходят и компании, которые занимаются перепродажей программ, даже если имеется сублицензионный договор.

Налоговым маневром ИТ отрасли контролируется только разработка, адаптация и модификация ПО. Рассмотрим каждый пункт подробнее. Если с разработкой все понятно, то под адаптацией подразумевается настройка под пользовательские потребности. А под модификацией можно подразумевать разработку и установку обновлений. При этом доход от этих операций должен быть от 90% общей прибыли. Если основная прибыль поступает от продажи не своего ПО, налог будет взиматься по стандартному тарифу.

О налоге на прибыль

Налоговый маневр в it отрасли 2022 года в основном касается прибыли налогоплательщика, потому ей следует уделить особое внимание. Согласно тарифу за 2022 год налогоплательщики должны были платить 20%. 17% направлялось в региональный бюджет, а 3% шло в федеральный.

С 1 января 2022 года некоторые компании могут снизить эту ставку до 3%, что будут направлены в федеральный бюджет. Действует эта льгота для IТ компаний, занимающихся разработкой электронной компонентной базы или другой ИТ продукции. Рассматриваемая льгота будет действовать для тех же фирм, которые получили возможность платить низкие страховые взносы в размере 7,6%.

Получить юридическую помощь по вопросам налогового маневра можно на нашем сайте.